小可爱 6月25日报道 文/小渔

由于某些方面的原因,一家企业在正式上市之前,会有一段时间“保持沉默”。但是,作为承载多方意义的小米集团,从5月3日赴港递交招股书开始,便持续受到外界的关注,尤其是关于发行价以及估值方面,成为小米上市最大的看点。

今天,小米集团正式公开招股,招股价在17至22港元,以每手200股计算,入场费上限约4400港元。小米上市公开招股部分将于6月25日至28日进行,预计将于7月9日挂牌上市,成为港交所上市制度改革后首家采用不同投票权架构的上市企业。

八年时间,小米从一个初出茅庐的互联网手机品牌,成长为市值百亿美元的帝国,除了手机业务名列全球前列外,小米手环以及小米电视等业务也都成为行业的佼佼者。但是,小米八年创业上市的背后,也一直在遭受着质疑,尤其是对于其未来价值的疑问,成为每次小米高管公开场合必被问到的问题。即便雷军等人一再充满信心地重复着肯定的回答,但质疑声仍未停止。而这,除了“过高”的估值之外,还有着小米到底是硬件公司还是互联网公司的疑问。

跌下千亿美金估值高坛 但认购依旧火爆

不同于大部分财务自由的成功人士,雷军虽然也在做着自己的投资,但是仍然不满于当时的状态,即便金山已经上市,或许后续的表现或许还没有达到雷军想要的那种高度。2010年,雷军和一群志同道合的伙伴成立了小米公司,中间经历过辉煌,也遇到过几乎决定生死的转折期。八年时间,小米虽然没能达到三星苹果的高度,但是在中国市场乃至全球市场都已经有了自己的一席之地,其推崇的高性价比模式更是推动改变了市场格局,带动国产品牌的发展。

根据小米招股书披露的数据显示,2016年小米手机销量降至5541万台,处于低潮期。不过,在雷军亲自抓供应链之后,2017年迎来了绝地反击,销量大幅增长达到9141万台。同时,据小米CDR招股书披露,在全球智能手机市场同比下滑2.9%的情况下,小米手机2018年一季度出货量达到2,800万台,同比增长87.8%,表现较为抢眼。

营收方面,小米在成立两年后,收入突破10亿美元,2014年销售额突破100亿美元,2017年收入1146.25亿元,与2017年营收超过一千亿元并且盈利的公司相比,按照增长速度计算,小米在互联网公司中排名第一,所有公司中排名第二。

值得注意的是,营收和经营利润高速增长的同时,小米集团在2017年依旧有着439亿元的亏损。对此,雷军在周六的全球发售新闻发布会上解释称,这是因为财务记账上的原因,实际上小米去年是赚钱的。招股书显示,截至2015年、2016年及2017年12月31日止年度,小米可转换可赎回优先股公允价值变动分别为88亿元、25亿元及541亿元。如果按非国际财务报告准则,2015年,小米经调整亏损人民币3亿元;2016年,小米经调整利润达人民币19亿元;2017年,小米经调整利润达人民币54亿元。

在招股书“华丽”的数字背后,是小米想要估得更高价值的支撑。在小米递交招股书之前,市场上主流的声音是,小米的估值会在千亿美金左右,后续上市更是会升至两千亿美金。但是,对于现在的小米来说,市面上大部分的看法是千亿美元估值过高,部分中介机构更多的是看好800亿美元的估值。不过,随着正式公开招股的到来,小米的估值再一次下降了。

根据小米更新后的上市招股书显示,小米公司法定股本总面值67.5万美元,由700亿A类股(价值17.5万美元)和2000亿B类股(价值50万美元)组成。小米今日正式公开招股,发行价在17港元到22港元之间,将发行21.8亿股,募集资金额约371亿港元至480亿港元,以每手200股计算,入场费上限约4400港元。同时,另设15%超额配售权,如获行使,募资金额则增至54.29亿至70.25亿美元(426.1亿至551.4亿港元)。

而按照17到22块的招股价,小米对应的估值是550亿美金到700亿美金。这个估值不仅仅低于此前700亿美元至1100亿美元的估值区间,也低于高盛、摩根士丹利、摩根大通银行、中信里昂证券、瑞信等机构给出800亿至940亿美元的估值。

在全球发售新闻新闻发布会上,对于估值方面的问题,小米CFO周受资并没有正面回答。而雷军则在推介会上宣称,“这次550亿美元的定价,就是我也不想开价了,你们随便开吧。总不至于连550亿美元都不值吧?”雷军还表示,“我不care小米是不是互联网公司。很多人问我到底是给小米腾讯的估值还是苹果的估值,我说我要腾讯乘苹果的估值,因为小米是全能型的。”

当雷军说出此番言论过后,引起市面上很大的讨论,有人看好小米未来的发展,也有人认为雷军有些太过自信。不过,现在的讨论也没用,等到正式挂牌上市之后就将见分晓。值得注意的是,即便是估值有所下滑,投资人对于小米的热情依旧是不减。

从上周四开始,小米将开始接受机构投资人的股票认购订单。最后,包括中国移动、高通、顺丰、保利集团和招商局集团等在内的七家基石投资者将合计投资5.48亿美元认购小米香港IPO股。其中,中投中财娱乐认购1.92亿美元、中国移动认购1亿美元、高通认购1亿美元、国开行旗下私募股权认购6600万美元,保利集团认购3200万美元,顺丰集团认购3000万美元,招商集团认购2800万美元。据知情人士透露称,最后一轮还有30多家机构入围,十分火爆。

同时,还有消息称,若想成为小米基石投资者,最低门槛是5000万美元,并要接受长于常规6个月的锁定期,部分实力较弱的机构被建议其锁定期延长,最长或达2年。

不仅如此,据媒体报道称,长和创办人李嘉诚、阿里巴巴集团董事局主席马云、腾讯公司控股董事会主席兼首席执行官马化腾,均以个人身份下单小米IPO,金额在数千万至上亿美元不等。

何时重启CDR仍是未知

前文说到,在特殊的时期,小米的上市具有历史性的意义。作为港交所上市制度改革后首家采用不同投票权架构的上市企业,小米在宣布于香港上市后,同时表示将在境内发行CDR。此前,小米原本计划上市募资约100亿美元,最初打算以香港招股为主,其后改为香港IPO及内地CDR募资额各占一半,即各为50亿美元(约390亿港元)。但是,6月19日,小米官方对外发布公告称,公司经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。

对此,证监会回应称,尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。

对于为何着急推迟CDR,小米CFO周受资周六回应称,CDR是中国资本市场的创新,小米荣幸成为首批试点企业之一,这是中国监管对小米的支持。过去几个月,小米做了很多工作,确保CDR发行质量,来确保CDR发行成功,所以决定先在香港上市,然后再发行CDR,这得到了证监会的认可和支持。

不过,对于何时重启CDR,周受资则称,目前并没有计划。他表示,作为一家企业,我们看的是企业的长期发展,市场的短期波动很重要,不过我们更看重的是整个市场的长期发展。A股和港股这两个市场不一样的地方比较明显,香港市场对接的是国际投资者,中国市场对接主要是境内投资者,这两个市场有不一样的地方。

毫无疑问,CDR的推迟会对小米在香港上市造成一定的影响,减少了小米在港融资的优势。一位业内分析师对小可爱表示,小米这次推迟CDR,很大程度上是因为估值过高,超出市场的预期。尤其是在当前的股市环境下,小米作为第一家CDR的独角兽企业,需要面临的是多方面的挑战,外部的质疑,以及A股的承受能力。一旦不慎,更是会对小米的估值造成重大的影响。作为外界对标的企业,看看工业富联最近的表现就知道了。

其实,无论是CDR还是在香港上市,小米目前面临最大的质疑便是估值,而决定估值的很大程度上是在于小米究竟是家怎样的公司。定位不同,估值会相差非常多。从5月3日招股书披露开始,雷军就一直宣称小米是家互联网公司。

首页<上一页12下一页>尾页猜你喜欢

-

拼多多:每天上架1000万只平价品牌口罩

拼多多表示,上架新一批抗疫防护用品,其中包括高效过滤口罩、儿童口罩,以及一次性医用口罩、N95口罩等,平台各类...更多

2020-03-12 11:25:07

-

苹果要求所有应用支持夜间模式 微信或

近日,苹果对App Store商店的审核做了更新。其中要求所有应用必须切换到iOS 13 SDK进行开发,以实现对夜间模式...更多

2020-03-12 11:25:04

-

CEO安全了 Twitter和激进股东和解 获银

世界上最大的激进投资基金之一艾略特管理公司和银湖投资公司都将在推特董事会获得席位。...更多

2020-03-12 11:25:01

-

ofo再成被执行人 已为进入2020年的第15

天眼查数据显示,3月6日,ofo的运营主体——东峡大通(北京)管理咨询有限公司新增被执行人信息1则,执行标的为208931...更多

2020-03-12 11:24:59

-

向日葵携手西安知北构建牙科智慧诊室系

向日葵携手西安知北构建牙科智慧诊室系统...更多

2020-03-12 11:19:25

-

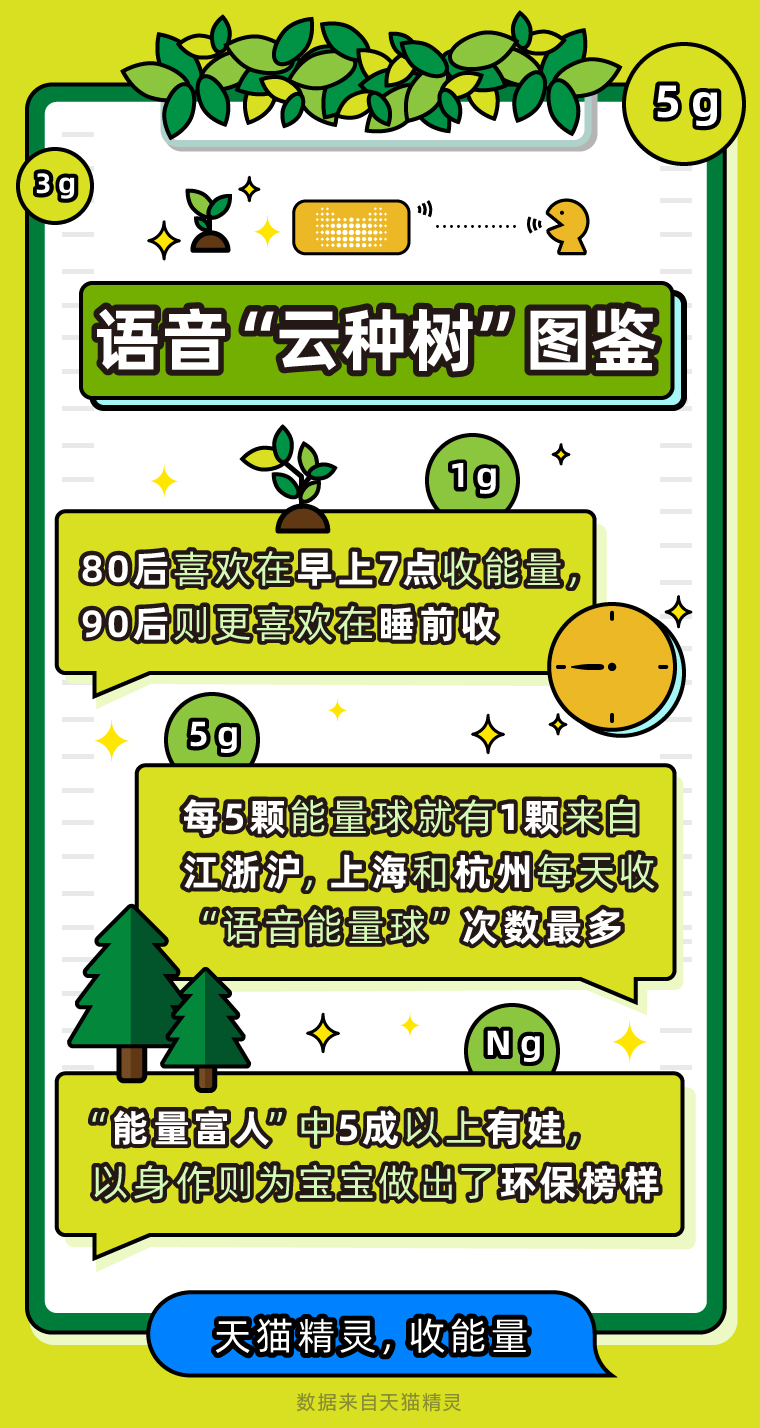

每五颗能量球有一颗来自江浙沪 语音“

每五颗能量球有一颗来自江浙沪 语音“云种树”成植树节新趋势...更多

2020-03-12 11:19:22

-

全面守护,泰迪熊移动携手中国联通共推疫

全面守护,泰迪熊移动携手中国联通共推疫情专项服务...更多

2020-03-12 11:19:20

-

【午报】小米百度引发CDR狂欢 苹果更新

据外媒报道,苹果周一更新其开发者行为准则,明确禁止“挖掘”比特币等数字加密货币。...更多

2020-02-23 13:51:02

-

腾讯发布Q2财报 营收增速创3年新低

腾讯在昨日发布今年第二季度财报,营收 736.8 亿元人民币,同比增长 30%;经营盈利为人民币 218.07 亿元,比去年同...更多

2020-02-23 13:26:22